Apple Pay上线 能否抢走微信支付宝饭碗

今日,Apple Pay正式上线。在Apple Pay强势入局的当下,微信提现收费之举显得格外惹眼。银行和银联正期待以手机为支付载体,于“无形”中提升刷卡量。移动支付硝烟再起。

全球最热支付方式Apple Pay18日在中国上线(点击查看详情)

什么是Apple Pay?

Apple Pay 是苹果随 iPhone 6/6 Plus 发布时推出的移动支付形式,手持 iPhone 6/6 Plus, iPhone 6s/6s Plus 和 Apple Watch 的用户可以将银行卡与手机绑定,在线下支付时只需要将 iPhone 或 Apple Watch 靠近支持银联云闪付的 POS 终端机,用 Touch ID 指纹即可完成支付操作。此外,在 app 里进行线上购买时,Apple Pay 也免去了输入各种表单的操作。

Apple Pay主打安全和隐私 不用密码就能完成支付

“安全性”和“私密性”是Apple Pay身在移动江湖的核心武器。据苹果方面介绍,Apple Pay为确保用户支付信息安全垒砌起来的“铜墙铁壁”,是借助与“云闪付”结合而采用的Token(支付标记)技术来实现。用户在苹果产品终端添加信用卡或理财卡,实际卡号既不存储于设备,也不存储于Apple服务器,更不会被发送给商家,系统将自动为每位客户分配一个唯一的设备账号,加密后存储在设备的安全芯片中,与指纹操作一并加固这面“铜墙铁壁”,确保支付过程始终私密、安全。(点击查看详细)

用户需将苹果设备iOS更新到最新版本

iPhone/iPad使用的系统需要iOS 9.2以上,Apple Watch则需要OS 2.1以上。更新iOS9.2之后,最重要的一步是将地区改为美国(设置-通用-语言与地区)(因中国未正式开通,或为系统漏洞),然后进入wallet 钱包应用,点击最上方的Apple Pay 进入到添加卡片的界面。(点击查看详情)

如何使用Apple Pay?

如何使用Apple Pay,也就是如何绑定银行卡。当你收到Apple Pay的更新推送后,需要在Wallet中完成设置,进入Wallet后你会看到屏幕的左上角多了一个Apple Pay的标识,此时点击右上角的“+”即可开始添加银行卡,Apple Pay在国内支持银联协议的信用卡和借记卡。Apple Pay会利用相机来识别银行卡的号码以及有效日期(有效日期识别不到可以手动填),添加信用卡时需要输入背面的三位PIN码,借记卡则不用。(点击查看详情)

没有网络仍可支付

无论是在App内支付还是线上商店支付,手续都较微信支付、支付宝更简捷一些。以大众点评为例,通过iPhone进入该App即可看到Apple Pay“特惠秒杀”的栏目,点击进去选择一项如服务,点击右边的Apple Pay标识,按住HOME键使用Touch ID确认支付,约3~5秒,从进入App选购到最终支付就告完成。随后,记者来到太平洋咖啡,购买一杯“焦糖拿铁”,通过Apple Watch“埋单”——双击侧边表冠旁的按钮,然后将表盘贴近云闪购的非接触式读卡器,几乎一秒钟,便在手腕上完成支付——手表会发出嘀嘀声并伴随震动提醒。体验发现,在用iPhone或Apple Watch支付时,手机、手表即便没有网络也同样可以支付。而且,不需要点亮屏幕,仅用手指按住手机HOME键即可。(点击查看详情)

用户体验Apple Pay 没开手机,叮咚一声钱付了

用户体验了Apple Pay的全过程。结果发现绑定的过程相对麻烦,但支付的过程太快了,叮咚一声,你还没反应过来,钱扣走了,货到手了,全过程不过几秒钟。

用户拿了一个耳机,收银员POS机扫了一下耳机,再把手机靠近POS机大约1厘米位置,还没有开屏的手机屏幕被点亮,只要用手指按HOME键,完成指纹认证,整个支付过程就完成了。整个过程,这部没安装SIM卡的手机,没有任何网络信号,也没有打开过屏幕,只靠近POS机,使用了指纹验证,就完成了支付。(点击查看详情)

Apple pay不同于支付宝与微信

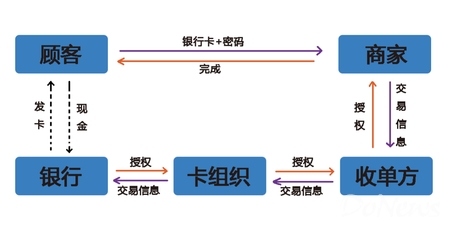

首先这东西完全不同于支付宝和微信,最大的区别就是,你不能往里面充钱。因为它就是一个“银行卡包”,其功能就是把银行卡存到你的手机里。所以Apple pay不会涉及任何资金管理和清算,不会参与买卖双方交易的任何环节。其次,Apple pay的安全性就一条:指纹识别,除了本人,其他任何人别想动你的卡。

和微信或支付宝的二维码扫描支付不同,Apple Pay是基于近场射频通讯技术来实现支付功能,也就是NFC。其实NFC技术已经有些年头了,但由于种种原因一直没能得到推广。在国内,中国移动前两年就推出过支持公交卡功能的SIM卡,用户刷手机就能坐公交和地铁,也是基于相同的NFC技术原理。(点击查看详情)

Apple Pay与微信支付宝的三国杀可能性有多大?

春节假期期间,移动支付领域两大行业巨头“微信支付”和支付宝通过“抢红包”打得火热。在互联网金融时代,第三方支付已经从单纯的支付渠道向产业融合转变。业内观点认为,支付结算账户数量已具相当规模,银行卡渗透率接近50%,随着支付场景的日益丰富,第三方支付的市场潜力巨大。第三方支付业务模式灵活多样,在小额支付市场已积累大量用户,且用户习惯已经养成。同时是,第三方支付行业内部分化严重,发展程度各不相同。移动支付是发展方向。目前,移动支付市场竞争激烈。第三方支付已占得先机,其他支付机构奋起直追。银联在新型支付技术上已经奋起直追。在支付不再仅仅是渠道后,传统金融机构也开始布局支付领域,欲通过自建支付渠道争夺市场份额,如平安旗下的平安付。不过,随着第三方支付的快速发展,风险逐渐暴露,监管开始收紧,行业将面临洗牌。(点击查看详情)

京公网安备 11040102700187号

京公网安备 11040102700187号